Table des matières

ToggleSCPI ou foncières cotées (SIIC) ?

Investir dans la pierre papier permet d’orienter son épargne vers l’immobilier sans pour autant devoir composer avec toutes les contraintes liées à la gestion locative d’un bien détenu en propre.

Faut-il alors choisir des foncières cotées ou des SCPI ? Quels sont leurs avantages respectifs ? Et leur fiscalité ?

On décrypte ces 2 investissements immobiliers pour vous.

Avant de commencer notre dossier, nous vous proposons cet échange intéressant entre Hugo Bompard, fondateur du site NALO et BFM TV, à propos des opportunités des SCPI et des foncières cotées (SIIC).

L’interview d’Hugo Bompard sur BFM TV : investir en SCPI ou SIIC ?

Qu’est-ce qu’une SCPI ?

Les SCPI sont des sociétés civiles de placement immobilier. Elles font parties de la famille des OPC (Organisme de Placement Collectif).

Elles ont pour objectif de collecter des fonds auprès des particuliers afin d’acquérir un patrimoine immobilier puis d’en assurer la gestion et la location.

En contre-partie, les particuliers obtiennent des parts sociales de la SCPI, équivalentes à des titres de propriétés. Ces parts distribuent un loyer trimestriel ou annuel.

Le fonctionnement des SCPI

Il en existe 2 types :

Les SCPI à capital fixe : le propriétaire des parts doit trouver lui-même un acheteur sur le marché secondaire. En outre, les parts ne peuvent se vendre à un prix inférieur à celles des nouvelles parts émises par la SCPI dans le cadre d’une augmentation de capital.

Les SCPI à capital variable : Elles ont notre préférence. En effet, en cas de revente, c’est la SCPI qui se charge de trouver le repreneur, moyennant des frais. Le prix de la part est déterminé en fonction de la valeur du patrimoine de la société civile de placement immobilier.

En relation : baisse prix immobilier paris

Qu’est-ce qu’une foncières cotées (SIIC) ?

Les SIIC (Sociétés d’Investissement Immobilier Cotées) sont des entreprises qui construisent, acquièrent et gèrent des patrimoine immobilier au bénéfice de leurs actionnaires. Ce sont donc des actions cotées en bourse. On parle aussi d’Immobilier coté.

Les SIIC bénéficient d’un statut fiscal unique en son genre.

Le fonctionnement des SIIC

Le statut des SIIC a été créé en France en 2003. Néanmoins ces entreprises existent depuis bien plus longtemps dans de nombreux pays, comme la Belgique ou les Etats-Unis.

Les SIIC ont un statut fiscal assez particulier. En effet, la législation française prévoit que les loyers et les plus-values réalisées sur les ventes d’immeubles ne soient pas soumis à l’impôt sur les sociétés. Cette exonération fiscale des foncières cotées est d’ailleurs expliquée dans le Bofip.

En contre-partie de cet allègement fiscal, les foncières cotées ont l’obligation, depuis le 1er janvier 2019, de verser à leurs actionnaires, à minima :

- 95% des loyers perçus, et

- 70% des plus-values réalisées sur les reventes de leurs actifs.

SCPI ou SIIC (foncières cotées) : avantages et inconvénients

Les épargnants cherchent toujours le meilleur placement et où investir leurs économies. Pour cette raison, l’immobilier a toujours été perçu comme une valeur sûre. Cela explique logiquement la demande importante pour les SCPI et les foncières cotées. Mais quels sont donc leurs avantages et leurs inconvénients ?

Les avantages et inconvénients des SCPI et SIIC en résumé :

| SCPI | Foncières cotées (SIIC) | |

| Liquidité | Faible. Produit de type buy and hold long terme. |

Excellente, la même que celle des actions. |

| Frais | Frais d’entrée compris entre 8 et 12% | Frais de courtage et taxe sur la transaction financière (- de 1%) |

| Volatilité | Faible (surtout si krach) | Élevée |

| Diversification | Moyenne en raison de leur taille | Importante aussi bien en termes de secteurs que de géographie. |

| Transparence | Moyenne à faible | Élevée, publication des comptes détaillée pour les actionnaires |

| Performance | Entre 3 et 6% de dividendes bruts. Possibilité d’emprunteur pour financer les SCPI (effet de levier). |

Entre 3 et 10% de dividendes bruts. |

Pour la liquidité, préférez des foncières cotées (SIIC)

Etant cotées en bourse, les SIIC sont par conséquent beaucoup plus liquides que les SCPI. Vous pouvez ainsi les vendre sans difficulté, au moment de votre choix, pendant les heures d’ouvertures des marchés financiers.

L’avantage des SIIC comparativement aux SCPI est d’être valorisées de manière permanente en bourse. Par conséquent, la revente ou l’arbitrage d’un portefeuille de foncières cotées est beaucoup plus simple que pour les SCPI.

Note importante : en cas de baisse significative du marché immobilier, il est possible que la liquidité des SCPI ne soit plus totalement assurée, contrairement à celle des foncières cotées. Les SCPI ne sont donc pas sans risque !

Pour les frais, avantages aux foncières cotées (SIIC)

Sur ce point également, les foncières cotées l’emportent largement face aux SCPI. En effet, les SIIC n’ont aucuns frais d’entrée en dehors des frais de courtage (moins de 1%) et de la taxe sur les transactions financières (0,3%). Pour les SCPI, en revanche, les frais peuvent aller jusqu’à 12% du montant investi et sont donc plutôt élevés.

Ces frais ont des conséquences importantes sur la performance de votre investissement. Concrètement, cela signifie que vous partez d’office avec un malus de 10/12% en investissant sur des SCPI vs des foncières cotées.

Ce n’est pas neutre du tout puisqu’il vous faudra, par conséquent, entre 2 et 3 ans avant d’amortir vos frais d’entrée sur une SCPI.

Pour la volatilité, avantages aux SCPI

Les SIIC étant cotées en bourse, elles sont soumises à la même volatilité que les actions.

De ce fait, la valorisation des SIIC peut fluctuer de manière importante sur une courte période. Il est donc indispensable d’avoir les nerfs solides pour accepter l’impact sur son portefeuille, des baisses parfois brutales des marchés financiers.

A contrario, les SCPI ont une volatilité très faible, avec des prix stables d’une année sur l’autre. Mais c’est plutôt normal dans la mesure où ce sont elles-mêmes qui fixent le prix de leurs parts… Elles peuvent donc baisser aussi, ce qui est d’ailleurs arrivé en 1990 où le prix des parts avait chuté de 40%. Les meilleures SCPI santé (investis dans les hopitaux, cliniques Ephad, etc.), devraient néanmoins se montrer les plus performantes à l’avenir.

Evolution des encours sur les actifs immobiliers SIIC et SCPI

Ce graphique illustre 2 choses : la demande croissante pour la pierre papier, et la volatilité importante de l’investissement en SIIC vs SCPI, liée aux marchés financiers.

La baisse de 2008-2009 est due à la crise financière et celle de 2011 à la crise des dettes souveraines en Europe. Source : f2ic.fr

Pour la diversification des actifs immobiliers, avantages aux SIIC

Le patrimoine immobilier des SIIC est incontestablement plus diversifié que celui des SCPI.

D’une part, en raison des capitalisations beaucoup plus élevées des SIIC vs les SCPI (plusieurs dizaines de milliards contre quelques centaines de millions d’euros).

Et d’autre part, en raison d’une implantation beaucoup plus importante à l’international du fait de l’appartenance des SIIC à des grands groupes immobiliers et internationaux.

Ainsi, URW (Unibail Rodamco Westfield), première SIIC française en terme de capitalisation, dispose par exemple d’un patrimoine immobilier évalué à près de 60 milliards d’euros. Unibail possède notamment des commerces, des bureaux, des logements, ou encore des parcs d’expositions, un peu partout dans le monde.

Pour la transparence des comptes, avantages aux SIIC

Les SIIC ont des obligations beaucoup plus contraignantes que celles des SCPI en matière d’informations financières, du fait qu’elles soient cotées. Elles mettent ainsi régulièrement à disposition de leurs actionnaires l’état précis de leurs comptes et la performance détaillée de l’ensemble de leurs actifs immobiliers. Ces rapports complets sont disponible sur les sites institutionnels des SIIC.

Si les SCPI partagent leur comptabilité avec leurs associés, en revanche, leurs informations financières sont loin d’être aussi précises que nous le souhaiterions. Et il n’est pas toujours évident de connaître l’exhaustivité de leur patrimoine immobilier.

Pour la performance, privilégiez les SIIC

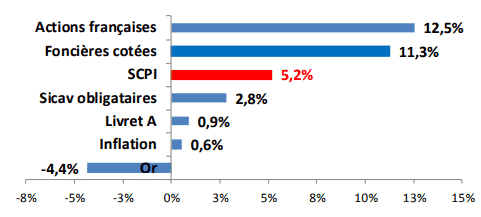

Les SIIC sont historiquement plus performantes que les SCPI sur le long terme.

En effet, là où les foncières cotées délivrent globalement un dividende compris entre 3 et 10%, les SCPI proposent une moyenne de 4.3% brut en 2018.

De nombreux facteurs expliquent cet écart de performance en faveur des SIIC. Parmi ceux-ci, on notera notamment l’absence de recours à l’endettement et l’impossibilité d’exercer l’activité de promoteur pour les SCPI.

Les parts de SCPI ont toutefois l’avantage de pouvoir être financées via un crédit immobilier. Ce crédit améliore la performance de l’investissement en SCPI et pourra être remboursé en partie par les loyers distribués par les SCPI. C’est ainsi qu’on obtient un effet de levier. Le courtier Linxea propose ce type montage pour financer vos SCPI.

Sur les 5 dernières années, les SCPI ont vu leur TRI chuter. Par conséquent, elles accusent un retard important en terme de performance vs les foncières cotées. Source : ieif.fr

Dividendes moyens distribués par les SCPI (2008 – 2018) :

On observe que le dividende moyen des SCPI ne cesse de baisser. Et mauvaise nouvelle, la tendance ne devrait pas s’inverser en 2019 et 2020. (source : ieif.fr)

A lire aussi : Covid-19 : Impact de la crise sanitaire sur l’immobilier

SCPI ou foncières cotées : quelle fiscalité ?

Côté fiscalité, les loyers des SCPI et SIIC sont globalement soumis à une fiscalité identique. En revanche, la détention de longue durée est davantage récompensée côté SCPI. Vous bénéficierez ainsi d’un abattement de 100% sur la taxation vos plus-values à partir de 22 ans de détention pour l’impôt sur le revenu et de 30 ans pour les prélèvements sociaux.

| Fiscalité | SCPI | SIIC |

| Loyers / dividendes | Éligible au micro-foncier jusqu’à 15000 € : 30% d’abattement sur les revenus fonciers qui sont ensuite intégrés aux impôts sur le revenus. Paiement également des prélèvement sociaux de 17,2%. | Au choix : flat tax de 30% ou Prélèvement sociaux de 17,2% + barème progressif de l’impôt sur les revenus (à votre taux marginal d’impôt). Exemple, si TMI* = 30%, alors l’imposition sera de 47.2%. |

| Cession de parts | Régime fiscal des plus-values immobilières pour la part d’impôt sur le revenu : 4% d’abattement entre la 6ème et la 21ème année de détention, puis exonération totale à partir de la 22ème année.Pour les prélèvements sociaux : 1,65% d’abattement par an entre la 6ème et la 21ème année, 1,6% la 22ème année puis 9%/an à partir de la 23ème année. Exonération totale au bout de 30 ans. |

Flat tax : 30%.

ou barème progressif de l’impôt sur le revenu après un abattement en fonction de la durée de détention des actions de SIIC : 50% entre 2 et 8 ans puis 65% au delà de 8 ans. Les prélèvements sociaux ne sont pas éligibles à l’abattement et sont dus en totalité. |

*TMI = Taux marginal d’imposition

Le choix de l’assurance vie pour adoucir la fiscalité

Les SCPI et les SIIC peuvent également être logées dans un contrat d’assurance vie. Ce choix peut s’avérer avantageux en termes de fiscalité, malgré les frais de gestion annuels de l’assurance vie.

En effet, les prélèvements sociaux sur les dividendes ne vous seront prélevés qu’au moment d’un retrait de vos parts sur le contrat. Ce fonctionnement améliorera mécaniquement la rentabilité de votre placement car vos intérêts composeront plus vite.

Enfin, vous bénéficierez d’un abattement de 4600€ sur vos plus-values après 8 ans si vous êtes célibataire et de 9200 € si vous êtes en couple marié ou pacsé..

Comment investir en SCPI ou foncières cotées (SIIC) ?

Pour investir en SCPI ou foncières cotées, rien de compliqué, sinon de sélectionner le meilleur courtier, présentant le moins de frais possible.

Comment investir dans les SIIC ?

Vous aurez le choix entre le compte-titre et l’assurance vie pour investir en SIIC.

Les foncières cotées ne sont malheureusement plus éligibles au PEA depuis 2012. Cette restriction a pour objectif d’éviter un double effet d’aubaine pour les investisseurs : absence d’impôt sur les sociétés des SIIC et niche fiscale du PEA pour les épargnants.

Néanmoins, il est possible d’investir sur l’immobilier cotée via le PEA à travers des trackers ou ETF à réplication synthétique.

| Choix de SIIC | Frais | |

| Compte-Titre | Toutes les SIIC sont disponibles aux épargnants sur le compte-titre, y compris les foncières cotées étrangères. | Frais de courtage et taxe sur transaction financière (- de 1% au total). |

| PEA | Non-eligible aux SIIC sauf quelques rares trackers : Tracker ETF SIIC éligible PEA : LYXOR FEN DVEU PEA |

Idem Compte-titre |

| Assurance vie | Uniquement certaines SIIC. Le choix dépend donc des contrats et des assureurs. |

Frais de gestion annuels (entre 0,5 et 1%/an…). |

Comment investir dans les SCPI ?

Vous pouvez investir dans les SCPI via un contrat d’assurance vie ou en direct.

Vous aurez la possibilité d’investir au comptant ou au contraire de financer les parts de SCPI à crédit. En cas de financement, les banques voudront parfois vous imposer leurs propres SCPI.

Soyez vigilants et ne vous laisser imposer leur SCPI maison. En effet, ces dernières sont généralement loin d’être performantes et comptent souvent plus de frais que la moyenne.

| Choix de SCPI | Frais | |

| En direct (via la SCPI) | Ensemble des SCPI accessibles en direct. Les plus plébiscités sur internet : Corrum Pour acheter à crédit en direct via un courtier : Linxea Crédit Confort |

Entre 8 et 12% en fonction des SCPI |

| Assurance vie | 21 SCPI pour mesplacements libertés et linxea spirit (Assureur = Spirica) 23 SCPI pour Linxea Zen (Assureur = Apicil) |

Jusqu’à 12% avec parfois de légères réductions du fait de l’achat via assurance vie. |

SCPI vs foncières cotées : ce qu’il faut retenir

![]() Les frais d’entrée des SCPI sont beaucoup plus élevés que ceux des foncières cotées.

Les frais d’entrée des SCPI sont beaucoup plus élevés que ceux des foncières cotées.

![]() Les SCPI permettent de bénéficier d’un effet de levier grâce au recours au crédit immobilier.

Les SCPI permettent de bénéficier d’un effet de levier grâce au recours au crédit immobilier.

![]() Les SCPI ne sont pas cotées en bourse. Elles sont sont beaucoup moins volatiles que les foncières cotées.

Les SCPI ne sont pas cotées en bourse. Elles sont sont beaucoup moins volatiles que les foncières cotées.

![]() Les foncières cotées (SIIC) sont plus performantes sur le long terme que les SCPI.

Les foncières cotées (SIIC) sont plus performantes sur le long terme que les SCPI.

![]() Les SCPI sont un investissement de type BUY and not SELL en raison de leur moindre liquidité vs les foncières cotées.

Les SCPI sont un investissement de type BUY and not SELL en raison de leur moindre liquidité vs les foncières cotées.

![]() SIIC et SCPI peuvent être logées dans un contrat d’assurance vie pour optimiser -dans certains cas- la fiscalité.

SIIC et SCPI peuvent être logées dans un contrat d’assurance vie pour optimiser -dans certains cas- la fiscalité.